Verbeteringen toepassen ET-regeling

De regeling voor extraterritoriale kosten, vaak aangeduid als de ET-regeling, wordt veel gebruikt in de uitzendsector. Eerder schreven we uitgebreid over de voorwaarden voor de ET-regeling. Tijdens de SNA-inspecties van Normec VRO en de belastingcontroles van Forvis Mazars komen we veel toepassingen van de ET-regeling tegen. Hoewel de uitzendsector inmiddels vaak goed is ingespeeld op de rekenkundige aspecten van de ET-regeling, blijkt de administratieve vastlegging nog vaak een knelpunt te zijn. In dit artikel bespreken Julisa Fereijra-Phelipa (Normec VRO) en Marco Zimmerman (Forvis Mazars) enkele veelvoorkomende problemen rondom de ET-regeling en geven tips voor verbeteringen in de administratieve processen.

Tijdens onze SNA-inspecties komen we het gebruik van de ET-regeling regelmatig tegen. Het Handboek Normen van de SNA bevat specifieke toetsingscriteria omtrent het onderwerp uitruil en ET, zoals uiteengezet in interpretatierapport 2023-014a. Enkele jaren geleden constateerden we met name onregelmatigheden in het correct uitruilen van verschillende looncomponenten. Het lijkt er inmiddels op dat dat de meeste uitzendbureaus solide processen hebben geïmplementeerd om te zorgen dat het rekenkundige aspect van de uitruil correct verloopt. Tegenwoordig lopen we juist vaak aan tegen gebreken in de administratieve vastlegging.

Dit begint al bij het aannemelijk maken van het feit dat iemand een ET-medewerker is. In de praktijk blijkt dat veel ondernemingen niet of niet volledig voldoen aan de zes voorwaarden van het convenant. Zo ontbreken vaak essentiële documenten, zoals de wervingslijst of bewonerslijst, of voldoen deze niet aan de eisen. Hierdoor zijn uitzendondernemingen vaak aangewezen op de vrije bewijsleer. Het blijkt echter dat ook in deze gevallen vaak dossiers ontbreken of niet volledig zijn. Met enige regelmaat ontvangen wij dossiers waarin alleen een buitenlands rijbewijs zit, een bewijs van bezit van een buitenlandse auto of enveloppen met een postadres in het buitenland, zonder verdere inhoud. In andere woorden, stukken die niet noodzakelijkerwijs onderbouwen dat een uitzendkracht tijdelijk in Nederland verblijft vanwege werk.

Een ander knelpunt is de onderbouwing van de hoogte van de kosten die worden uitgeruild. Bijvoorbeeld bij het belastingvrij vergoeden van reiskosten voor home leave verwacht de Belastingdienst bewijs van gemaakte kosten. Ook huisvestingsvergoedingen moeten ondersteund worden met documenten zoals huurovereenkomsten en facturen. Deze administratieve eisen worden vaak over het hoofd gezien.

Julisa Fereijra-Phelipa geeft uitzendorganisaties dan ook als tip om de processen zodanig in te richten, dat eerst aan de administratieve vereisten wordt voldaan, voordat loon wordt uitgeruild. Dit voorkomt niet alleen fouten, maar geeft ook zekerheid aan beide partijen. Zoals wij in de inspectiewereld vaak zeggen: “Vertrouwen is goed, vastleggen is beter.”

Dat de ET-regeling zelfs na 14 jaar nog tot nadenken aanzet, merken wij ook tijdens onze inspecties. Een voorbeeld van een actuele uitdaging is de opbouw van vakantierechten. Medewerkers met een detacheringsovereenkomst, die geen gebruikmaken van het uitzendbeding, bouwen vaak onvoldoende vakantierechten op door de loonuitruil.

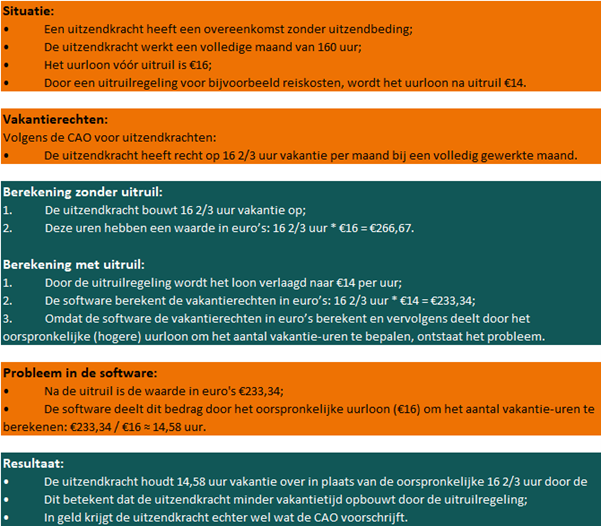

Om dit goed te begrijpen, is het belangrijk weer even stil te staan bij hoe het uitzendbeding werkt in combinatie met vakantierechten. Artikel 26 lid 1 van de CAO voor Uitzendkrachten bepaalt dat uitzendkrachten per volledige werkmaand recht hebben op 16 2/3 uur vakantie of een evenredig deel daarvan. Voor uitzendkrachten met een uitzendbeding geldt een uitzondering waarbij (in 2024) 10,82% gereserveerd moet worden. In de praktijk betekent dit dat vakantiedagen in geld worden gereserveerd bij toepassing van het uitzendbeding, en in tijd worden opgebouwd bij een overeenkomst zonder uitzendbeding.

Door de loonuitruil ontstaat echter een uitdaging in de rekenmethodiek van uitzendsoftware: de vakantierechten worden na uitruil berekend in euro’s, maar gedeeld door het uurloon vóór uitruil om uit te keren tegen het originele loon. Dit kan ertoe leiden dat het vakantierecht in tijd bij werknemers zonder uitzendbeding niet toereikend is.

Cao-partijen ABU en NBBU hebben toegelicht dat bij de opname en uitbetaling van vakantiedagen uitgegaan moet worden van het loon na uitruil. Dit brengt echter uitvoeringsproblemen met zich mee, vooral wanneer er niet structureel tot het minimumloon uitgeruild wordt. Over de aanpak hiervan was lange tijd geen consensus. In mei 2024 is een principeakkoord bereikt over de nieuwe CAO voor Uitzendkrachten, waarin een belangrijke wijziging is opgenomen: de ruilvoet voor de ET-regeling wijzigt per 1 januari 2025 naar 100/100, wat een afscheid betekent van de ruilvoet van 0,81 die sinds 2010 van kracht was. Volgens de nieuwe CAO-tekst, die tegelijk in werking treedt, worden reserveringen en rechten voortaan berekend op het loon vóór uitruil, in plaats van na uitruil, zoals tot eind 2024 het geval was. Hiermee wordt het eerdere uitvoeringsprobleem voor de toekomst opgelost.

Er vindt nog overleg plaats tussen SNA, ABU en NBBU over herstel met terugwerkende kracht binnen het SNA-keurmerk, waarbij Normec VRO een adviserende rol heeft als inspectie-instelling.

Indien bovenstaande situatie zich voordoet, zal dit voorlopig leiden tot een non-conformiteit die, zodra er consensus is over de oplossing, hersteld moet worden.

Uitzendorganisaties worden regelmatig geconfronteerd met belastingcontroles. Wanneer zij werken met arbeidsmigranten is de ET-regeling vaak een punt van discussie. Veelvoorkomende knelpunten gaan over de onderbouwing van kosten die belastingvrij worden vergoed of verstrekt, maar ook over de vraag of voor een werknemer wel de ET-regeling mag worden toegepast. Een gedegen onderbouwing is fiscaal vereist en kan bestaan uit declaratieformulieren, bonnen, of een uitgebreid kostenonderzoek—het laatste is verplicht voor extraterritoriale kosten die als vast bedrag worden vergoed.

Een belangrijk struikelblok is de vergoeding van home leave. De Belastingdienst eist vaak meer bewijs dan enkel een schatting van het aantal reizen naar huis; declaratieformulieren en aanvullende bewijsstukken zijn nodig om de belastingvrije reiskostenvergoeding te rechtvaardigen. Ook bij huisvesting ontstaan vaak problemen. Het komt voor dat een nettovergoeding op de loonstrook staat terwijl de werkgever huisvesting in natura verzorgt, wat leidt tot naheffingsaanslagen.

Een ander punt van aandacht is de onderbouwing van de cost of living allowance (COLA), ofwel extra kosten voor levensonderhoud. Vaak worden LTO bedragen gehanteerd, maar de Belastingdienst stelt dat alleen LTO-leden deze bedragen mogen toepassen en dit is opgenomen in de gepubliceerde regeling met LTO. Dit betekent dat uitzendbureaus een eigen onderbouwing moeten hebben voor de COLA-vergoeding, met specifieke bedragen per land.

Om deze uitdagingen het hoofd te bieden, heeft Forvis Mazars een eigen rekenmethode ontwikkeld voor het vaststellen van de extra kosten van levensonderhoud, gebaseerd op statistieken van EUROSTAT. Elke zes maanden berekent Forvis Mazars het verschil in kosten voor levensonderhoud per land, vergeleken met Nederland, en stelt een wekelijks belastingvrij bedrag vast dat aan werknemers mag worden betaald.

Sinds de invoering van het wettelijk minimumuurloon wordt bij de COLA-vergoeding rekening gehouden met de arbeidsduur per sector. Ter illustratie: voor Poolse werknemers kan momenteel een belastingvrij bedrag van €33,41 per week worden gehanteerd, en voor Bulgaarse werknemers €23,48 bij een standaard werkweek van 40 uur.

Wilt u meer weten over de onderbouwing van de COLA-bedragen of over andere aspecten die bij een belastingcontrole aan de orde komen, neem dan contact op met Marco Zimmerman.